当前位置:课程学习>>第十一章 收入和利润>>实践活动

同学们,实践是检验真理问题的唯一标准,运用你们学到的知识实践检验一下能力提升了吗?

实践主题:将有关收入与利润的理论知识与实践相结合。

实践目标:结合本章相关知识,学习会计实务中,对收入的确认和计量、对利润的结转与分配

实践任务:

1.去当地一家企业实地考察学习

2.运用所学知识分析案例

实践要求:

1.去当地一家企业实地考察,学习其对各种特定销售方式下收入的确认与计量,销售商品收入的确认条件及其运用,销售折扣、折让与退回的会计处理,本年利润的计算与结转,净利润的分配程序与会计处理方法。

2.参考“拓展学习”板块中的参考文献,以小组为单位形成一个有 关收入或利润的案例。(800字左右)

分析样例:

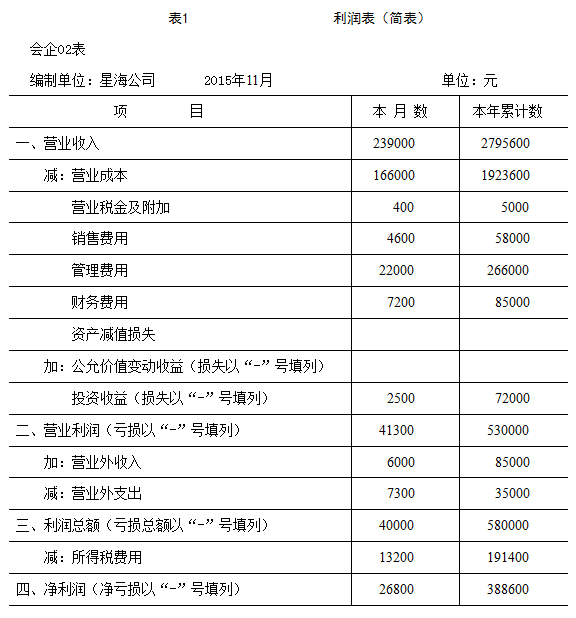

案例:星海公司是一家工业企业,为增值税一般纳税人,适用17%的增值税率和25%的所得税率。该企业各月月末,通过利润表计算当月利润;年度终了,将损益类科目全年累计金额一次转入“本年利润”科目,计算年度利润。星海公司编制的2015年11月份利润表,见表1。

注:表1中,主营业务收入本年累计数为2 580 000元,其他业务收入本年累计数为215 600元;主营业务成本本年累计数为1 750 000元,其他业务成本本年累计数为173 600元。

2015年12月份,星海公司发生如下产品销售业务:

1.星海公司与北方公司签订分期收款销售合同,向北方公司销售A产品3 000件。A产品单位生产成本23元,产品价目单所列的单位销售价格为40元(不含增值税),根据规定的折扣条件,北方公司可享受20%的商业折扣。销售合同约定,北方公司应在星海公司向其交付产品时,首期支付20%的货款(包括相应的增值税税额),其余货款分3个月(包括购货当月)于月末等额支付。2015年12月1日,星海公司销售A产品,北方公司如约支付首期货款和以后各期货款。

2.星海公司因融资需要而与信达公司签订协议,向信达公司销售A产品15 000件,每件售价38元(不含增值税)。根据协议,星海公司须于2016年在12月5日前,将所售A产品按每件40元(不含增值税)的价格购回。2015年12月4日,星海公司向信达公司销售A产品,信达公司如数支付货款。

3.2015年12月4日,星海公司采用支付手续费方式委托华阳公司代销B产品5 000件。B产品单位生产成本17.50元,每件售价25元(不含增值税)。根据代销协议,华阳公司每月月末给星海公司开具产品代销清单,并按产品售价(不含增值税)的6%收取代销手续费。2015年12月31日,华阳公司给星海公司开来代销清单,B产品已按约定的价格售出3 000件;2016年1月31日,华阳公司给星海公司开来代销清单,剩余的2 000件B产品也已按约定的价格售出。2016年2月5日,华阳公司从销货款中扣除代销手续费后,将其余货款如数给付星海公司。

4.2015年12月5日,星海公司向渤海公司赊销B产品4 000件。B产品价目单所列的单位销售价格为25元(不含增值税),根据规定的折扣条件,渤海公司可享受5%的商业折扣。销售合同约定,产品赊销期为30天,如果渤海公司能在10日内付款,可享受2%的现金折扣,计算现金折扣时不包括增值税额。2015年12月15日,渤海公司付清全部货款。

5.2015年12月10日,星海公司向中原公司销售B产品2 000件,每件售价25元(不含增值税)。星海公司在销售时已获悉中原公司目前面临资金周转困难,近期内很难收回货款,但考虑到中原公司的财务困难只是暂时性的,将来仍有可能收回货款,为了扩大销售,避免存货积压,星海公司仍将B产品发运给了中原公司。中原公司经过一段时间的积极运作,资金周转困难逐渐得以缓解,于2016年9月1日给星海公司开出、承兑一张面值58 500元、为期6个月的银行承兑汇票。

6.2015年12月10日,星海公司采用视同买断方式委托华亿公司代销A产品2 000件,每件协议售价36元(不含增值税)。根据代销协议,华亿公司在取得代销品后,无论是否能够卖出、是否获利,均与星海公司无关,代销商品的实际售价由华亿公司自定。华亿公司接受委托后,当月即将A产品按每件40元的价格全部售出。2016年1月6日,华亿公司按协议价将货款如数给付星海公司。

7.星海公司与宏业公司签订销售合同,向宏业公司销售C产品1 000件。C产品每件生产成本32元,每件售价45元(不含增值税);根据合同约定,宏业公司可于2016年6月30日之前,将未售出的C产品如数退还星海公司。2015年12月25日,星海公司发出C产品,并收取全部价款。由于C产品为首次投放市场,目前尚无法合理估计退货的可能性。2016年6月30日退货期满,宏业公司共售出C产品600件,将剩余未售出的400件C产品退回星海公司,星海公司如数退还货款。

8.2015年12月28日,星海公司向泰华公司赊销B产品1 000件,每件售价25元(不含增值税),赊销期为30天。

2015年12月份,星海公司除主营业务收入、主营业务成本以外的其他损益类科目发生额,见表2。

2015年度,星海公司按规定提取10%的法定盈余公积,分配现金股利192 000元。

2016年1月10日,泰华公司通知星海公司,其在验收星海公司2015年12月28日发出的1000件B产品时,发现存在严重的质量问题,要求退货。2016年1月15日,星海公司为泰华公司办理了退货。星海公司的应收账款未计提坏账准备。

根据上述资料,完成以下要求:

为星海公司的每一笔销售业务编制全部有关会计分录(包括以后年度应当编制的有关会计分录);设置T型账,登记星海公司2015年12月份主营业务收入和主营业务成本的发生额;编制星海公司2015年度损益类科目累计发生额汇总表;编制星海公司结转2015年度损益类科目累计发生额和净利润的会计分录;编制星海公司2015年度利润分配的有关会计分录;编制星海公司2015年度的利润表;编制星海公司销售退回的调整会计分录,并调整2015年度利润表有关项目的金额。

案例分析:

(一)星海公司各项销售业务的有关会计分录。

1.采用分期收款销售方式向北方公司销售A产品3000件。

(1)2015年12月1日,销售A产品,收到北方公司支付的首期货款。

产品销售收入=3 000×40×(1-20%)=96 000(元)

产品销售成本=3 000×23=69 000(元)

增值税销项税额=96 000×17%=16 320(元)

收取的首期货款=(96 000+16 320)×20%=22 464(元)

借:银行存款 22 464

应收账款——北方公司 89 856

贷:主营业务收入 96 000

应交税费——应交增值税(销项税额) 16 320

借:主营业务成本 69 000

贷:库存商品 69 000

(2)2015年12月31日,收到北方公司分期支付的货款。

每期应收货款=![]() =29 952(元)

=29 952(元)

借:银行存款 29 952

贷:应收账款——北方公司 29 952

以后各期收取分期货款的会计分录同上,此略。

2.向信达公司销售并回购A产品15 000件。

(1)2015年12月4日,销售A产品并收取货款。

产品售价总额=15 000×38=570 000(元)

增值税销项税额=570 000×17%=96 900(元)

借:银行存款 666 900

贷:应交税费——应交增值税(销项税额) 96 900

其他应付款——信达公司 570 000

(2)2015年12月31日,星海公司计提利息。

回购价格大于原售价的差额=15 000×(40-38)=30 000(元)

每月计提的利息费用=![]() =2 500(元)

=2 500(元)

借:财务费用 2 500

贷:其他应付款——信达公司 2 500

以后各月计提利息费用的会计分录相同,此略。

(3)2016年12月5日,星海公司如约购回该批A产品。

回购价格=15 000×40=600 000(元)

增值税进项税额=600 000×17%=102 000(元)

借:其他应付款——信达公司 600 000

应交税费——应交增值税(进项税额) 102 000

贷:银行存款 702 000

3.采用支付手续费方式委托华阳公司代销B产品5 000件。

(1)2015年12月4日,发出B产品。

发出产品成本=5 000×17.50=87 500(元)

借:委托代销商品 87 500

贷:库存商品 87 500

(2)2015年12月31日,收到华阳公司开来的代销清单。

产品销售收入=3 000×25=75 000(元)

增值税销项税额=75 000×17%=12 750(元)

产品销售成本=3 000×17.50=52 500(元)

代销手续费=75 000×6%=4 500(元)

借:应收账款——华阳公司 87 750

贷:主营业务收入 75 000

应交税费——应交增值税(销项税额) 12 750

借:主营业务成本 52 500

贷:委托代销商品 52 500

借:销售费用 4 500

贷:应收账款——华阳公司 4 500

(3)2016年1月31日,收到华阳公司开来的代销清单。

产品销售收入=2 000×25=50 000(元)

增值税销项税额=50 000×17%=8 500(元)

产品销售成本=2 000×17.50=35 000(元)

代销手续费=50 000×6%=3 000(元)

借:应收账款——华阳公司 58 500

贷:主营业务收入 50 000

应交税费——应交增值税(销项税额) 8 500

借:主营业务成本 35 000

贷:委托代销商品 35 000

借:销售费用 3 000

贷:应收账款——华阳公司 3 000

(4)2016年2月5日,收回货款。

借:银行存款 138 750

贷:应收账款——华阳公司 138 750

4.向渤海公司赊销B产品4000件并附有现金折扣条件。

(1)2015年12月5日,赊销B产品。

产品销售收入=4 000×25×(1-5%)=95 000(元)

增值税销项税额=95 000×17%=16 150(元)

产品销售成本=4 000×17.50=70 000(元)

借:应收账款——渤海公司 111 150

贷:主营业务收入 95 000

应交税费——应交增值税(销项税额) 16 150

借:主营业务成本 70 000

贷:库存商品 70 000

(2)2015年12月15日,渤海公司付清货款。

现金折扣=95 000×2%=1 900(元)

实收货款金额=111 150—1 900=109 250(元)

借:银行存款 109 250

财务费用 1 900

贷:应收账款——渤海公司 111 150

5.向中原公司销售B产品2000件,但发出产品时尚不能满足收入确认的条件。

(1)2015年12月10日,发出B产品。

发出产品成本=2 000×17.50=35 000(元)

增值税销项税额=2 000×25×17%=8 500(元)

借:发出商品 35 000

贷:库存商品 35 000

借:应收账款——中原公司(应收销项税额) 8 500

贷:应交税费——应交增值税(销项税额) 8 500

(2)2016年9月1日,中原公司开出、承兑商业汇票。

借:应收票据 58 500

贷:主营业务收入 50 000

应收账款——中原公司(应收销项税额) 8 500

借:主营业务成本 35 000

贷:发出商品 35 000

(3)20×9年3月1日,收回票款。

借:银行存款 58 500

贷:应收票据 58 500

6.采用视同买断方式委托华亿公司代销A产品2 000件

(1)2015年12月10日,销售A产品。

产品销售收入=2 000×36=72 000(元)

增值税销项税额=72 000×17%=12 240(元)

产品销售成本=2 000×23=46 000(元)

借:应收账款——华亿公司 84 240

贷:主营业务收入 72 000

应交税费——应交增值税(销项税额) 12 240

借:主营业务成本 46 000

贷:库存商品 46 000

(2)2016年1月6日,收回货款。

借:银行存款 84 240

贷:应收账款——华亿公司 84 240

7.向宏业公司销售C产品1 000件但附有销售退回条件。

(1)2015年12月25日,发出C产品并收取全部价款。

发出产品成本=1 000×32=32 000(元)

发出产品售价=1 000×45=45 000(元)

增值税销项税额=45 000×17%=7 650(元)

借:发出商品 32 000

贷:库存商品 32 000

借:银行存款 52 650

贷:应交税费——应交增值税(销项税额) 7 650

预收账款——宏业公司 45 000

(2)2016年6月30日,退货期届满,宏业公司退货400件,星海公司退回相应价款。

销售商品的收入=600×45=27 000(元)

销售商品的成本=600×32=19 200(元)

退回商品的收入=400×45=18 000(元)

退回商品的成本=400×32=12 800(元)

退回商品的销项税额=18 000×17%=3 060(元)

应退还的货款=18 000+3 060=21 060(元)

借:预收账款——宏业公司 45 000

应交税费——应交增值税(销项税额) 3 060

贷:主营业务收入 27 000

银行存款 21 060

借:主营业务成本 19 200

库存商品 12 800

贷:发出商品 32 000

8.2015年12月28日,向泰华公司赊销B产品1 000件。

产品销售收入=1 000×25=25 000(元)

增值税销项税额=25 000×17%=4 250(元)

产品销售成本=1 000×17.50=17 500(元)

借:应收账款——泰华公司 29 250

贷:主营业务收入 25 000

应交税费——应交增值税(销项税额) 4 250

借:主营业务成本 17 500

贷:库存商品 17 500

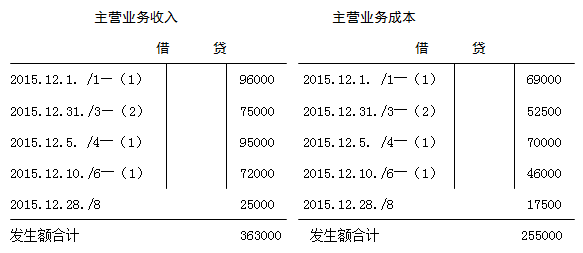

(二)设置T型账,登记星海公司2015年12月份主营业务收入和主营业务成本的发生额。

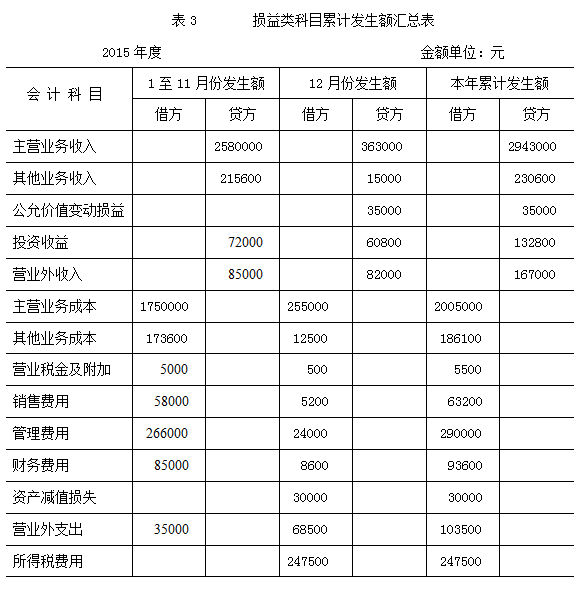

(三)星海公司2015年度损益类科目累计发生额汇总表,见表3。

(四)星海公司结转2015年度损益类科目累计发生额和净利润的会计分录。

1.结转损益类科目全年累计发生额。

借:主营业务收入 2 943 000

其他业务收入 230 600

公允价值变动损益 35 000

投资收益 132 800

营业外收入 167 000

贷:本年利润 3 508 400

借:本年利润 3 024 400

贷:主营业务成本 2 005 000

其他业务成本 186 100

营业税金及附加 5 500

销售费用 63 200

管理费用 290 000

财务费用 93 600

资产减值损失 30 000

营业外支出 103 500

所得税 247 500

2.结转2015年度净利润。

借:本年利润 484 000

贷:利润分配——未分配利润 484 000

(五)星海公司2015年度利润分配的有关会计分录。

1.提取盈余公积。

法定盈余公积=484 000×10%=484 00(元)

借:利润分配——提取法定盈余公积 48 400

贷:盈余公积——法定盈余公积 48 400

2.分配现金股利。

借:利润分配——应付现金股利 192 000

贷:应付股利 192 000

3.结转“利润分配“明细科目余额。

借:利润分配——未分配利润 336 400

贷:利润分配——提取法定盈余公积 48 400

——应付现金股利 192 000

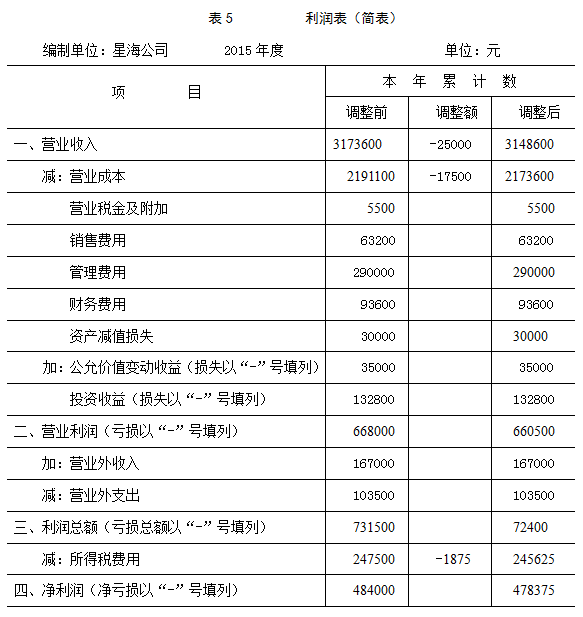

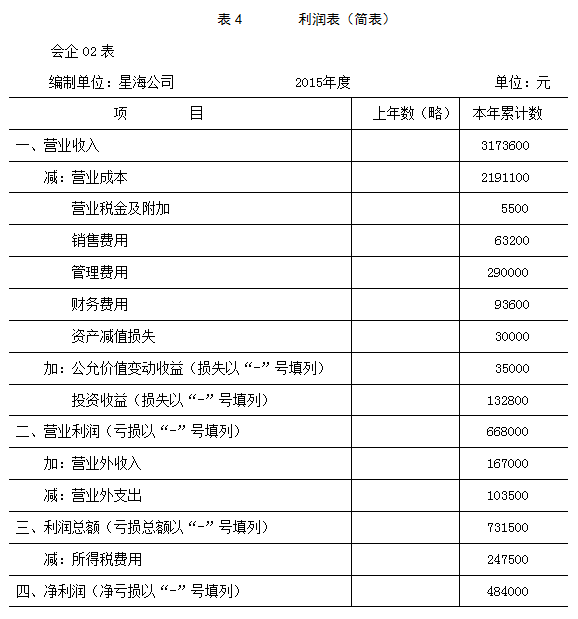

(六)星海公司2015年度利润表,见表4。

(七)星海公司销售退回的会计分录以及2015年度利润表有关项目的调整。

1.销售退回的会计分录。

(1)调整销售收入。

借:以前年度损益调整——主营业务收入 25 000

应交税费——应交增值税(销项税额) 4 250

贷:应收账款——泰华公司 29 250

(2)调整销售成本。

借:库存商品 17 500

贷:以前年度损益调整——主营业务成本 17 500

(3)调整应交所得税。

所得税调整金额=(25 000-17 500)×25%=1875(元)

借:应交税费——应交所得税 1 875

贷:以前年度损益调整——调整所得税 1 875

(4)将调整净额转入“利润分配”科目。

以前年度损益调整净额=25 000-17 500-1 875=5 625(元)

借:利润分配——未分配利润 5 625

贷:以前年度损益调整 5 625

(5)调整提取的法定盈余公积。

法定盈余公积调整金额=5 625×10%=562.5(元)

借:盈余公积——法定盈余公积 562.5

贷:利润分配——未分配利润 562.5

2.利润表有关项目金额的调整,见表5。